El aumento de la competencia en el sector bancario derivado de la entrada de nuevos jugadores es una de las amenazas más características del nuevo entorno digital. La disminución de las barreras de entrada al mercado de servicios financieros, producida en parte como consecuencia de cambios regulatorios, propicia la aparición de nuevos competidores de distinto tamaño y condición que, de momento, pelean por nichos especializados de mercado. ¿Hasta qué punto está todo esto alterando el mapa del sector bancario en Europa y España? De momento, no gran cosa. Pero las señales de lo que puede llegar a ocurrir están ahí, nítidas en el horizonte, para todo el que las quiera ver.

La revolución tecnológica ha abierto la puerta del sector financiero a muchas empresas, que pueden competir con las áreas tradicionales en muchas áreas de negocio. La entrada en vigor de la directiva europea PSD2, que obliga a compartir información de los clientes con los nuevos entrantes, y el previsible desarrollo de la banca abierta (open banking), que crea un ecosistema de colaboración en el sector, son los mejores indicadores del cambio de paradigma que se está produciendo en la industria financiera.

La expectativa de cambio radical de las reglas del juego está todavía en fase de alerta temprana. La amenaza se sustancia en dos tipos de nuevos jugadores.

Hay señales de humo en el horizonte que nos podrían estar indicando un cambio estructural en sector financiero

Por un lado, están entrando en el sector las empresas consideradas fintech, que son de pequeño tamaño y que por lo general intentan aprovechar determinados nichos rentables del negocio tradicional (comisiones, pagos online, divisas, tarjetas…) para ir construyendo su cartera de clientes. Suelen estar en pérdidas (a pesar de sus bajos costes de estructura les falta escala para conseguir beneficios) y su potencia de fuego es limitada. Sin embargo, su número es cada vez mayor y atraen a los inversores. Según la consultora especializada Finnovating, a finales de 2019 ofrecían sus servicios en España 385 startups fintech, lo que representa un incremento anual superior al 30%. La inversión mundial en este tipo de empresas se elevó en 2018 a 31.810 millones de dólares, un 16% más que en 2017. Sus principales ámbitos de actuación son los pagos, la infraestructura financiera, las soluciones contables y fiscales, la gestión de inversiones, la exportación o las divisas, y se dirigen principalmente al cliente joven.

Entre las fintech figuran los denominados neobancos, que ofrecen servicios cien por cien digitales de intermediación financiera, por lo general de carácter básico (cuentas corrientes, transferencias, tarjetas y servicio de cajeros) y que operan fundamentalmente a través del teléfono móvil. Algunos de ellos tienen licencia bancaria (son los llamados challenger banks, como el alemán N26 o el británico Revolut), y los que no la tienen deben estar asociados a algún banco tradicional para que se haga cargo de los depósitos. No suelen ofrecer créditos, aunque algunos están empezando a hacerlo, lo cual constituye otro motivo de preocupación para las instituciones financieras tradicionales.

El segundo gran desafío para la banca tradicional es el de la competencia por parte de las grandes compañías tecnológicas (las denominadas bigtech). Compañías como Google, Apple o Amazon cuentan con un extraordinario potencial para transformar el mercado, que se deriva tanto de sus recursos casi ilimitados, que les permiten ganar escala rápidamente, como de su superior conocimiento de la experiencia del cliente y de la credibilidad de su marca. La pregunta es: ¿están interesados los gigantes tecnológicos en competir con los grandes bancos mundiales?

La tesis más extendida entre los expertos es que sí, pero sólo hasta cierto punto. Sí tienen apetito por una parte de su negocio, como el servicio de pagos (sobre todo en los mercados desarrollados), el crédito, el seguro o la gestión de activos (especialmente en los países emergentes). De hecho, el 11,3% de sus ingresos provienen ya del sector de servicios financieros. Pero el estómago se les encoge cuando se habla de captar depósitos, porque en ese caso deberían someterse a los mismos severos requisitos de regulación y supervisión que tienen los bancos tradicionales, lo cual les forzaría a elevar considerablemente sus niveles de capital y eso es una complicación que no están dispuestos a asumir, al menos de momento.

Los reguladores internacionales están imponiendo el principio “misma actividad, misma regulación”, como han demostrado ya al exigir en todas las operaciones de pagos que se cumplan las normas de conoce a tu cliente (KYC, por sus siglas en inglés) diseñadas para prevenir el blanqueo de dinero, y cualquier incursión de las bigtech en la captación de depósitos será tratada en igualdad de condiciones con la banca tradicional. La escasa rentabilidad del sector a nivel mundial (una tercera parte de la de los gigantes tecnológicos) es otro factor que no anima a los potenciales competidores a convertirse en bancos.

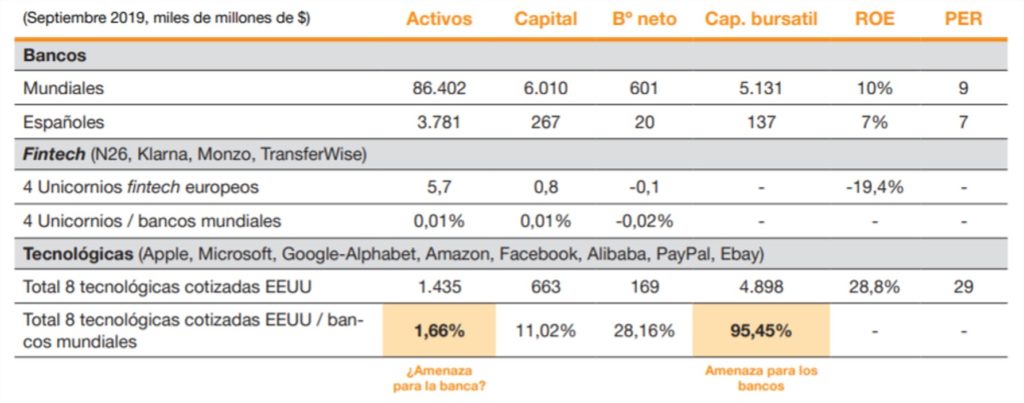

Comparativa entre las Fintech, las grandes tecnológicas y la banca

En ese sí, pero hasta cierto punto se insertan las más recientes iniciativas adoptadas por las bigtech en los últimos meses. El anuncio más llamativo es el de la nueva moneda Libra, apoyada por Facebook, que es un proyecto rupturista que amenaza con revolucionar el sistema global de pagos, entre otros segmentos de los mercados financieros y monetarios. Es dudoso que el proyecto se lleve finalmente a efecto. Sin embargo, el mero anuncio de su lanzamiento ha hecho reaccionar a los bancos centrales, algunos de los cuales están explorando vías para emitir monedas digitales de carácter nacional o regional con el fin de dar respuesta a las necesidades del nuevo escenario global de pagos, que son también potencialmente peligrosas para el sistema bancario tradicional.

Otro indicio de por dónde van los tiros, este de carácter más local, es la aparición en España de Orange Bank, que como su nombre indica es un banco en toda regla. Empezó a operar en noviembre de 2019, tras dos años de experiencia en el mercado francés, y ofrece a los clientes de la operadora gala de telecomunicaciones (de momento, solo a ellos) cuentas remuneradas (el gancho inicial, con un tipo de interés del 1% que no da nadie más), cuentas corrientes, tarjetas de crédito y transferencias sin comisiones. Su intención es incrementar progresivamente su cartera de servicios y tener una oferta completa de banca minorista hacia 2025. La iniciativa de Orange demuestra que no solo las grandes plataformas tecnológicas (Facebook, Google, Amazon), que basan su modelo de negocio en facilitar de forma eficiente la interacción entre un gran número de clientes y en su capacidad para analizar los datos, constituyen una amenaza para la banca. Operadoras de telecomunicaciones como Orange, que tienen un modelo de negocio más tradicional, y que no son consideradas bigtech, también pueden irrumpir en el mercado de servicios financieros.

Una tercera señal es la decisión de Google de lanzar cuentas corrientes a lo largo de 2020, en colaboración con el conglomerado bancario Citigroup y con una cooperativa de crédito de la Universidad de Stanford (California). El proyecto, que complementa su sistema de pagos Google Pay, lanzado en 2016, es un nuevo coqueteo del gigante de Internet con la oferta de servicios financieros. Sin embargo, más parece un experimento que una decisión firme de competir a gran escala y de llegar a convertirse en un banco.

En realidad, Google llega al mercado de las cuentas corrientes para aprender y por eso se apoya en dos entidades bancarias, que son las que previsiblemente les resolverán los problemas de funcionamiento y de cumplimiento normativo. No deja de ser extraño, por otra parte, que busque soporte en una cooperativa de crédito diminuta, con unos activos de solo 2.600 millones en activos, un tamaño veinte veces inferior al de Unicaja. Google ya amagó en 2018 y principios de 2019 con reforzar su presencia en Europa al obtener licencias en Irlanda y Lituania para operar como entidad de pago y como entidad de dinero electrónico, respectivamente, pero tales iniciativas no han tenido mayor desarrollo.

Otra iniciativa digna de mención es el lanzamiento en Estados Unidos de la tarjeta de crédito de Apple, en colaboración con el banco de inversión Goldman Sachs. También Uber está ampliando su presencia en el mercado de productos financieros (ya tiene cuentas de débito, monedero digital y tarjetas de crédito), aunque en líneas generales el gigante de la movilidad está orientando sus servicios a facilitar las transacciones de sus conductores y, en el caso de Uber Eats, de los repartidores de comida a domicilio.

Son señales de humo en el horizonte que indican que es posible que estemos en vísperas de un cambio estructural en el mercado financiero. Los que tienen más capacidad (veremos si también la voluntad) para protagonizar ese cambio son los gigantes tecnológicos, por razones obvias de tamaño y recursos. Las grandes plataformas tecnológicas están muy por debajo de los bancos en términos de activos, de capital y de beneficio neto, pero se sitúan prácticamente al mismo nivel en capitalización bursátil y cuentan con un índice de rentabilidad sobre el capital (ROE, por sus siglas en inglés) muy superior.

Las fintech, por su parte, están muy lejos de la banca en cualquiera de las variables contempladas, aunque no hay que infravalorar su capacidad para ir minando poco a poco su rentabilidad en segmentos muy localizados del negocio financiero, como el sistema de pagos.

Alberto Calles - Socio responsable de la Unidad de Regulación Financiera de PwC